해외제도비교

일본의 고향(ふるさと: 후루사토 ) 납세제도

-

-

○ 제도 개요

-

(도입시기) 2008년 5월

(도입 배경 및 목적) 자발적 기부를 통한 지역의 재정확충 및 지역 균형발전 도모

(기부금에 대한 주요 혜택)

① 답례품 제공: 농·특산품(농산물, 과일, 고기, 토속주 등), 체험형 답례품(로컬철도 운전 체험, 숙박권 등), 배려형·기증형 답례품

(제설작업 체험 참가, 장애인시설 생산 상품, 파지 또는 흠과 등), 관계형 답례품(빈집 관리대행 등)

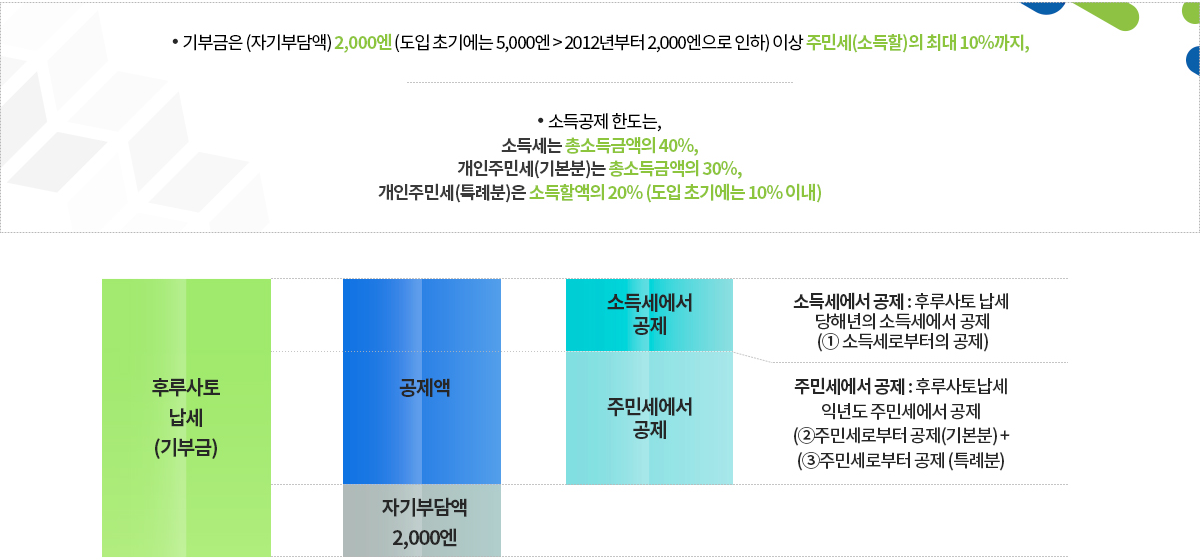

② 세액공제: 소득세(40%)와 주민세(기본분_30%, 특례분_20%)

-

기부 한도

-

-

(최근동향)

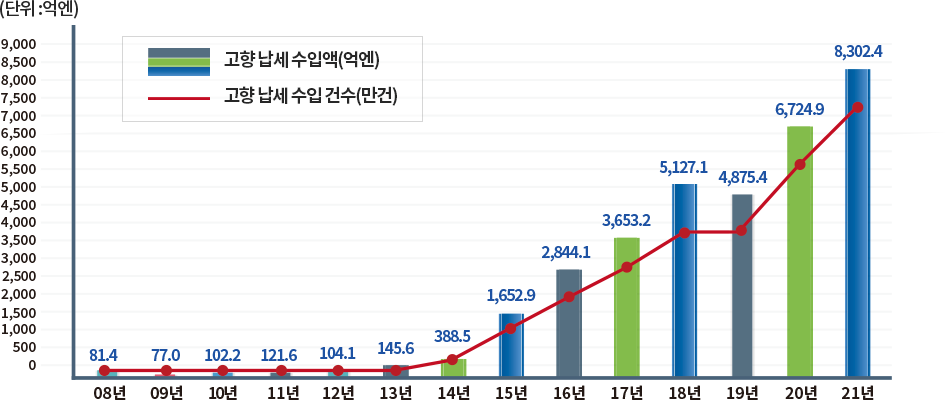

· 고향납세제도 추진실적(‘21년 고향납세 전국통계, 출처: 총무성)

① 고향납세수입액: 8,302억엔(전녀도 대비 약 1.2배 증가)

② 고향납세 수입건수: 4,447만건(전년도 대비 약 1.3배 증가)

-

○ 한국과의 비교

| 구 분 | 고향사랑 기부제 (한국) | 고향 납세제 (일본) |

|---|---|---|

| 근거 | 「고향사랑 기부금에 관한 법률」 | 「지방세법」,「소득세법」 개정 <기부금 세액공제 항목 추가> |

| 기부자·대상 |

○ 기부자 : 개인

- 법인제외 :강제모집・준조세 회피 ○ 대 상 : 주소지 지자체 제외 |

○ 기부자 : 개인, 법인 ( 지방창생응원세제로 분류 ) ○ 대 상 : 거주 지자체 포함 (단, 답례품 미제공) |

| 부작용 방지 | ○ 법령 규정 : 강제 모집 및 적극적 권유 금지 / 형사처벌 조항 있음 |

○ 총리대신 지정제도 규정 (’19년)

- 답례품 상한선 30% 권고 등 |

| 기부 시스템 |

○ 한국지역정보개발원 구축·운영

- 기부·답례품 원스톱 서비스 제공 |

○ 민간기업 운영 (12곳 이상)

- 원스톱 절차서비스 제공, 지방 홍보 |

| 답례품 제공 |

○ 기부금액의 30%이내 제한

- 지역화폐 인정 |

○ 총무대신 지정제도 규정 (’19년)

- 기부금액의 30% 이내 권고 ※ 모집경비는 전체 금액의 50% 이하 |

| 재원 이동 |

○ 소득세 공제

- 중앙 → 지방 이전 (91%) - 지방 → 지방 이전 (9%) ※ 세액공제 국가 부담 91% |

○ 주민세 공제 중심(소득세 포함)

- 중앙 → 지방 이전 (소득세율) (약 23%) - 지방 → 지방 이전 (주민세) (약 77%) ※ 소득에 따라 중앙·지방 비율 상이, 지방부담 비율 높음 |

| 세액 공제 |

○ 기부금액에 따라 공제 < 10만원 이하: 전액공제 > - 국 세 : 10만원*(100/110) - 지방세 : 국세공제액*(10/100) < 10만원 초과시: 16.5% > - 국 세 : 10만원*(100/110)+(기부액-10만원)*(15/100) - 지방세 : 국세공제액*(10/100) ※ 기부금액 연간 500만원 상한 < 30만원 기부시 세액공제 133천원* > *국 세:10만*(100/110)+(30-10만)*(15/100)=120,909원 *지방세:120,909*(10/100)=12,091원 |

○ 소득에 따라 공제상한액이 다름

- 개인이 연 소득과 가족 현황을 시스템 입력 후 산출된 기부금액의 공제상한액까지 세액공제 ※ 기부 공제상한액 초과분부터 기부금은 세액공제 없음 소득공제: (기부금-2천엔) *소득세율 (부흥특별소비세 포함) - 주민세 기본공제: (기부금-2천엔) *주민세율 (10%) - 주민세 특별공제: (기부금-2천엔)*(100%-10%-소득세율) ※ 기부금액 상한액 없음, 단 공제상한액은 있음 < 30천엔 기부시 세액공제 28천엔* > [ 기준 : 연소득 7천만엔 3명 가구(소득세율 23%) / 자기부담 2천엔 ] * 국 세 : (30천엔-2천엔)*23%=6,440엔 * 주민세(기본) : (30천엔-2천엔)*10%=2,800엔 * 주민세(특별) : (30천엔-2천엔)*(100%-10%-23%)=18,760엔 |